במדריך למיחזור המשכנתא תגלו את הסודות של יועצי משכנתאות ואת הדרך הנכונה למיחוזר.

גילוי נאות – כל 4 מתוך 5 אנשים שילמדו, ויעברו באופן יסודי על המדריך ולבסוף יישמו את החומר במדריך,

יחסכו כסף- ולא מעט. משתמשי המדריך למיחזור משכנתא דיווחו לי שהצליחו לחסוך כ 20% מהריביות במשכנתא במצטבר, מטורף!

אני יוצא מנקודת הנחה שכבר ביצעתם פעם אחת משכנתא ואתם יודעים שמדובר בעצם בהלוואה רגילה, רק כנגד שיעבוד הנכס שלכם. ככה שאם אתם לא משלמים כסף לבנק, הבנק רשאי לממש את הדירה שלכם ולמכור אותה במכרז פומבי למרבה במחיר.

לכן זו ההלוואה הכי זולה שאנחנו אמורים לקבל, מכיוון שהבנק מקבל כאן נכס כבטוחה ששווה יותר מההלוואה שלקחנו. לפחות כך אני רואה את זה ואם עד עכשיו לא חשבתם כך, כדאי שתאמצו את הגישה הזו.!

העיקרון: חשוב להבין את העיקרון הזה כי כאן נקודת המיקוח שלנו מול הבנקים, ככול שערך הבית שלנו גבוה יותר מהמשכנתא שלקחנו ככה אנחנו אמורים לקבל תנאים טובים יותר!. המדרגה הכי נמוכה וזולה לנו, שהמשכנתא שלנו עד 45% מערך הבית.

לדוגמה: אם הבית שלנו שווה יותר מ 1,000,000₪ ויש לנו משכנתא בגובה 400,000₪ זאת אומרת שהמשכנתא שלנו לעומת שווי הבית מתחת ל 45%, ועל כן אנחנו צריכים לקבל תנאים טובים יותר מאשר שנהיה במדרגת שעבוד גבוה יותר.

מה המדרגות שעבוד למשכנתא?

ככל שנהיה במדרגת שעבוד נמוכה יותר ככה אנחנו יודעים שצריכים להילחם חזק יותר מול הבנקים!.

דוגמה לחישוב לכמה הבית שלי משועבד.

למה חשוב לדעת כמה אחוז מהבית שלנו משועבד לבנק, כי ככה יהיה לנו כוח חזק יותר מול הבנק ב מו"מ.

(תוצאה כמה הבית שלנו משועבד) = 100 X (?) = (שווי הבית) / (סכום ההלוואה)

דוגמה במקרה שלנו. (40%) = 100 * 0.4 = 1,000,000 / 400,000

אז אם יש לכם משכנתא כבר תיקחו דף ועט ותבצעו את החישוב תרשמו לכם בצד כמה אחוז מהדירה משועבד לבנק.

איך לעשות מיחזור משכנתא נכון?

האם זה הזמן למיחזור ריביות עולות הכלכלה לא טובה…..

זה משהוא שאני לא פעם שומע ונתקל בו. אחד הדברים שאני אומר לכולם. הבדיקה לא עולה כסף ואם לא הצלחנו לחסוך אז לא נוראה אבל לפחות בדקנו. ואם אתם רוצים לבדוק בוודאות מעדיף להתייעץ עם בעל מקצוע בתחום. בכל אופן המדריך שלנו כאן מלא ומקיף ותוכלו לבצע לבד את כל החישובים.

הסימנים למה כדאי לחשוב בכלל על מיחזור או לבדוק את האפשרות.

- אם הריביות במשק ירדו מאז שלקחתם את המשכנתא, זה יכול להעיד כמובן ששווה לכם לעשות בדיקה.

- אילוצים כספיים שאנחנו צריכים להתאים את המשכנתא למצב הנוכחי שלנו, כלומר השתכרנו בעבר יותר ממה שהיום או להפך אתם משתכרים היום יותר ומוכנים לשלם יותר במקום לבזבז את הכסף.

- אם הריביות במשק ירדו מאז שאתם לקחתם את המשכנתא, זה יכול להעיד כמובן ששווה.

- ערך הנכס עלה משמעותית, והגענו למדרגת שעבוד נמוכה יותר.

- פירעון של מסלול מסוים או חלקי, בעקבות קרן השתלמות שאתם מקבלים והיא תכף נפתחת. או ירושה שקיבלתם או כל דבר שמשאיר לכם מעל ל 60,000 שח יכול להעיד על כדאיות למיחזור משכנתא או לפחות לבצע בידקה לכדאיות מיחזור משכנתא.

- אם לקחתם משכנתא בחוסר הבנה והקשתם לבנקאית בבנק כי חשבתם שהיא לטובתכם בזמן שהיא שומרת על האינטרסים של מקום העבודה שלה.

- זה רק חלק קטן…. הבנו את הכוונה נכון? אז גם אם הריביות גובות יותר יש המון סימנים ודרכים לבחון כדאיות למיחזור משכנתא וכאן אתם הולכים ללמוד את כל השיטה של יועצי משכנתאות מקצועיים מהשורה הראשונה.

איך להתחיל מיחזור משכנתא?

נתחיל במושגים:

מיחזור חיצוני- כאשר אנחנו עוברים מהבנק שיש לנו בו את המשכנתא, לבנק אחר והבנק החדש שעברנו אליו מעביר את הכסף לבנק הישן שלנו.

מיחזור פנימי- כשאנחנו נשארים בבנק שלנו ועושים את מיחזור המשכנתא איתו. היתרון כאן חיסכון בזמן הבירוקרטי לעבור בנק, ולרוב לא נצטרך שמאי ועוד.

מיחזור חלקי- לפעמים ניתן גם לעשות מיחזור משכנתה חלקי. זאת אומרת להשאיר חלק מהמשכנתה בבנק מסוים ואת החלק השני להעביר לבנק אחר וכך להנות מכל העולמות ביחד. זה בעצם אומר שאנחנו ממחזרים רק חלק מהמסלולים במשכנתא שלנו. (כאן חייב באמת להיעזר בבעל מקצוע או לקרוא את כל המדריך למיחזור משכנתא בצורה יסודית!)

בנוסף יש לנו רגולציה מבנק ישראל, כיום ניתן לקחת 2 שלישי במסלול הפריים, אבל, חייב שיהיה לנו לפחות שליש מהמשכנתא במסלול ממשפחת הקבועות. קבועה צמודה למדד / קבועה לא צמודה למדד. כשאנחנו עושים מיחזור פנימי הרגולציה של בנק ישראל לא תקפה עלינו. רק אם נחליט לעבור לבנק אחר אנחנו נצטרך לעמוד בגבולות הגזרה שבנק ישראל הכתיב לנו.

לא נדבר על פתיחת תיק וכדומה מכיוון שמדובר על תשלומים די זניחים. 360 שקלים לרוב.

נוסף על כך אחד הדברים החשובים שיש להבין כשאנחנו ממחזרים משכנתא באופן חיצוני היא שנצטרך לערב שמאי ועו"ד. ובנוסף יועץ משכנתאות פרטי מטעמנו, ועוד כמה מאות שקלים להליך הבירוקרטי בדרך כלל מיחזור משכנתא עם יועץ פרטי וכל ההוצאות יסתכמו בכ – 10,000₪ שיחסכו לכם לרוב מעל ל 180,000₪

מומלץ מאוד להתקשר לבנק שיש לכם אצלו את המשכנתא ולשאול אותו:

1.מהי עמלת פירעון שלכם?

2.מהי עלמת אי הודעה שלכם לסילוק המשכנתא?

3.כמה זמן לפני ביצוע הפעולה תצטרכו להודיע להם שבכוונתכם לסלק את המשכנתא?.

4. לבקש את הדוח יתרות שלכם כולל עמלת פירעון.

3 השאלות אלו יכולות לחסוך לכם מאות שקלים נוספים.

קנסות במשכנתא – מתי צריך לשלם קנס?

זהו נושא רחב מאוד, יש לנו בערך 5 סוגי עמלות למיחזור משכנתא ולרוב עדיף לשאול בבנק מכיוון שבבנק עושים חישובים מדויקים בעזרת סימולטור ממשלתי. אלו העמלות נכון למאי 2023, זה הבסיס אך חשוב לוודא מול הבנק.

עמלה תפעולית– זו עמלה חד פעמית על סך 60₪ נקראת "עמלת פקיד"

עמלת אי הודעה מוקדמת- מחשבים פר מסלול, עד0.1% מכלל המסלול שאנחנו מבקשים לפרוע, ככה שאם אתם מסלקים משכנתא של מיליון שקל תשלמו 1,000₪ עמלה. בשביל לא לשלם אותה צריך להודיע לבנק 10 ימים לפני שבכוונתכם לפרוע אותה, אבל התוקף לפטור הוא עד 45 ימים (45 ימים מיום הגשת הבקשה לפירעון).

במידה ולא הספקתם לנצל את החלון לא תוכלו לבקש פטור במהלך חצי שנה הקרובה.

עמלת היוון / פירעון / קנס – עמלה זאת נגבית מהבנק כ "פיצוי" לבנק בגין הפסדיו על סכומים שהוא יכול היה להרוויח ממכם אם לא הייתם מבצעים מיחזור משכנתא. העמלה מחושבת לפי גובה ההפרש שבין הריבית של המשכנתא אותה רוצים לפרוע (או חלקה) לבין הריבית הממוצעת של המשכנתאות (כפי שמפרסם בנק ישראל) ביום ביצוע הפירעון המוקדם. בנוסף, יש מדרגות שהרגולטור מחייב את שאר הבנקים לעמוד בין 10% – 40% הפחתה בעמלת פירעון. אם יש לנו מסלול ממשפחת הקבועות כנראה שיש לנו עמלת פירעון ועדיף לברר מול הבנק לפני כן. על חשש אם יש לכם עמלת פירעון זה רק מוכיח שאתם בדרך הנכונה והליך מיחזור משכנתא זה משהו שאתם באמת חייבים לבדוק לעומק.

זה בדיוק כל משנעשה במדריך למיחזור משכנתא נגלה את הסוד למשכנתא מנצחת בשבילכם!

ממה משכנתא מורכבת – משכנתא מורכבת ממסלולים צמודים למדד/ לא צמודים , לוח סילוקים, ריבית, קרן, תקופה, ביטוח, נכס, לווה, ובנק.

קרן שווה או שפיצר:

קרן- סכום ההלוואה עצמה שלקחנו מהבנק. כאשר אתם לקוחים משכנתא מהיום הראשון זו בעצם המשכנתא העדכנית שלכם. לדוגמה, אם קיבלתם משכנתא בסך, 500,000שח הקרן תהיה 500,000 בהתחלה ועם הזמן היא תקטן או תעלה. זה מאוד תלוי במשכנתא שלקחנו.

ריבית- חלק מהתשלום החודשי שאתם משלמים במסגרת המשכנתא, בעיקרון הריבית היא שווי שימוש עבור הכספים שלווינו מהבנק. בכל תשלום חודשי רגיל, חלק מהתשלום שלנו הולך לטובת הקרן וחלק ממנו הולך לטובת הריבית. הריבית נספרת בשנה הראשונה מאחוז ריבית שקיבלנו מהבנק. נניח שקיבלנו הלוואה ב 12% ריבית, זה משקף לנו 1% ריבית לחודש, הלוואות ומשכנתאות תמיד חייב לפרק את האחוזים פר חודש.

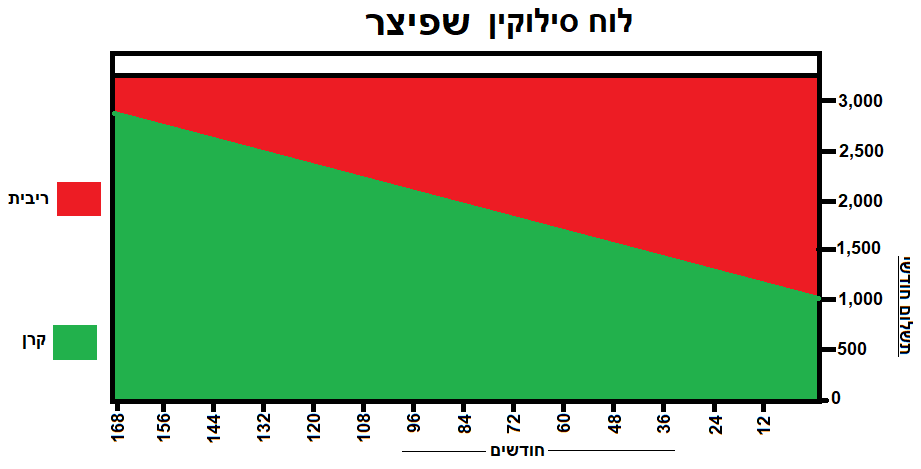

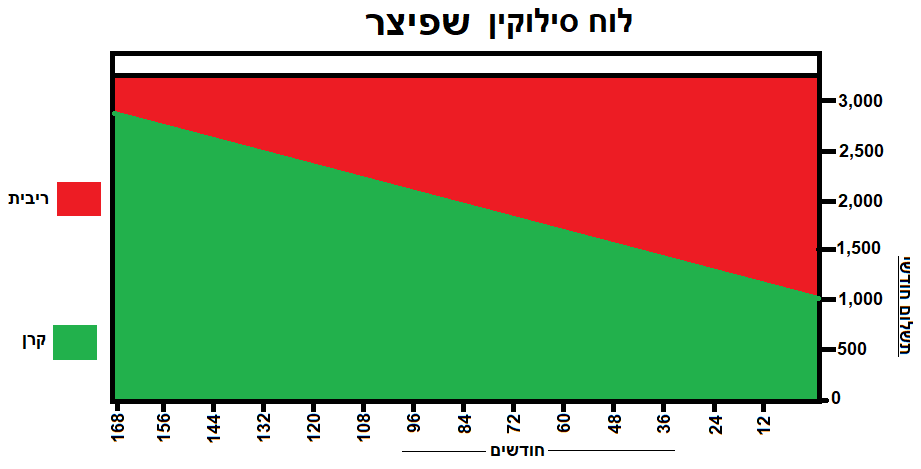

לוחות סילוקים

קיומיים 2 לוחות סילוקים עיקריים. אחד מהם נקרא קרן שווה. כיום הוא פחות נפוץ אבל מכיוון שאנחנו מדברים על מיחזור משכנתא יש סיכוי שיש לכם גם קרן שווה.

התשלום החודשי מורכב מסיכום שני חלקים, תשלום קבוע על חשבון קרן ההלוואה

(הקרן מחולקת באופן שווה במספר חודשי ההלוואה) תשלום הריבית מתווספת על יתרת הקרן הנוכחית.

שזה בעצם החלק אותו עוד לא החזרתם, כיוון שמדובר בלוח סילוקין קרן שווה.

יתרונות- זולה יותר מלוח שפיצר, בסך הכללי אם לא מבצעים מחזור משכנתא לפני תום, ההחזרה החודשיים הולכים ויורדים

חסרונות- החזר חודשי גבוה כבר מהתחלה משמעותית מלוח שפיצר, מעל ל 20%. יכול להתאים רק למי שיכול ורוצה לשלם יותר מדי חודש על חשבון הקרן יותר.

ככל שאנחנו בתחילת לוח הסילוקין שלנו, אנחנו משלמים ריביות בצורה משמעותית גבוהה יותר

לעומת הקרן, מהסיבה שאנחנו לא משלמים בהתחלה תשלום נכבד על חשבון הקרן.

יתרת החוב ("הקרן") שלנו עולה אם אנחנו משלבים מסלול שצמוד למדד.

יתרונות- החזר חודשי הראשון נמוך בהשוואה ללוח סילוקים של קרן שווה.

ההחזר החודשי במסלול קבועה לא צמודה למדד עם שילוב של שניהם ניתן לקבל שקט ולאבד את הפחד שהתשלום החודשי שלנו יעלה או ישתנה – את זה נשאיר להמשך.

חסרונות – בלוח שפיצר הקרן שלנו יורדת ממש לאט ואנחנו מאבדים המון כסף, במיוחד אם נפרוש את המסלול המשולב בלוח שפיצר לשנים ארוכות יותר. ככל שנוסיף בשנים ככה נפסיד עוד יותר כסף בטווח הארוך, בעיקר בגלל החלק של ריבית דריבית- שמעתם אליו?

ריבית דריבית מה זה? ואיך זה עובד…

ריבית דריבית- במשכנתאות ובהלוואות ארוכות טווח, הלווה אינו משלם רק את הריבית בסוף שנה, אלא הריבית מתווספת לקרן ההלוואה מחשבים את הריבית הבאה על הסכום המעודכן.

לדוגמה, אם אדם קיבל הלוואה בסכום של 100,000 ש"ח עם ריבית שנתית של 5% והוא מחויב

להחזיר את הסכום המלא בסוף תקופת ההלוואה שהיא 5 שנים, בסוף השנה הראשונה הריבית תהיה

5,000₪ ( 5% מ 100,000₪).

כעת, הקרן המעודכנת בסוף השנה הראשונה תהיה 105,000 ש"ח. בשנה השנייה, תחושב הריבית

הבאה כ 5%- מ 105,000- ש"ח וכן הלאה.

הריבית דריבית משפיעה על סכום ההחזר הסופי שיש לשלם לבנק ולכן, חשוב להבין את ההשלכות

שלה בתכנון המשכנתא שלנו.

תרגיל:

לקחתם הלוואה של 1,000₪ לשנה, בריבית של 12% לשנה אולם בחישוב של 1% ריבית

לחודש. בתום השנה כמה תחזירו? על תציצו בתשובה למטה.

תשובה:

אם עניתם 1,120₪ אתם צדקתם חלקית אם לא היה לנו את אפקט ריבית דריבית.

תשובה: בגלל הריבית דריבית אנחנו נחזיר 1,126₪

יש 2 אופציות לריבית דריבית או שאנחנו נרוויח מזה או שאנחנו נפסיד. כלומר, אם אנחנו משקיעים את

הכסף שלנו במוצרים פנסיונים, להשקעות, כל מוצר אחר אשר נותן לנו ריבית דריבית, אנחנו מרווחים

כל חודש יותר בזכות הרבית שקיבלנו בחודש שעבר. ככה בדיוק גם במשכנתא, ההבדל הוא

שבמשכנתא אנחנו הלווים ולא המשקיעים.

דוגמה נוספות: אם אנחנו משקיעים:

רכשנו אג"ח (אגרות חוב) תמורת 1,000 ₪ לשלוש שנים והמנפיק מבטיח לשלם לנו 7% ריבית על כל שנה,

עבור השנה הראשונה יהיה חייב לנו המנפיק ריבית של 70₪.

הוא צבר לעצמו חוב כלפינו של 1,070 ₪ בסוף השנה הראשונה.

בסוף השנה השנייה יהיה מדובר ב 7%- מתוך 1,070 ₪, כלומר עוד 74.9 ₪ – זה נקרא אפקט ריבית

דריבית.

תשומות בנייה

הסכנה של רוב רוכשי הדירות החדשות מקבלן.

בגלל ששוב אנחנו מדברים על מיחזורים, אז לא נתמקד ממש במדד תשומות בניה, רק אסביר בקצרה.

בגדול המדד נועד למגר הפסדים לקבלנים, בשל עלייה בהוצאות הבניה וכל היוצא בכך.

כאשר רוכשים דירה מקבלן, מחיר הדירה מוצמד למדד תשומות הבנייה וזאת מכיוון שלוקח מספר שנים

לבנות דירה והקבלן שמכר לכם דירה במחיר מסוים חשוף לשינויים בעלויות השונות.

המדד תקף רק למי שרוכש דירה חדשה מקבלן. אחרת, כנראה שלא תיפגשו עם המדד הזה.

בנוסף חוקק חוק חדש "תיקון 9 לחוק המכר" המגן על רוכשי הדירות החדשות.

מקרה נפוץ שרבים התמודדו מולו: זוכי המחיר למשתכן נאלצו לשלם סכום מטורף (בנוסף למחיר הבית עצמו)

של 100,000₪ תחת חוק מדד תשומות הבניה. כל זה בנוסף למשכנתא הגבוהה בגובה של 90%

שהם נאלצו לקחת.

סביר להניח שרובם ביטלו את הזכייה ושילמו קנס לקבלן על כך שלא עמדו בחוזה הרכישה.

לכן כל מי שחתם חוזה רכישה מול קבלן עד התאריך 7.7.2022 ישלם 100% הצמדה למדד תשומות הבניה

ללא הנחה או פטור מיוחד בחסות החוק.

כל מי שחתם לאחר התאריך הזה, ייהנה מהנחה שנובע בעקבות תיקון 9 לחוק מדד תשומות הבניה, שקובע כי יוצמדו לכל היותר 40% ממחיר הדירה למדד, בעקבות רכיב מחיר הקרקע בעלויות – הצעת החוק מציעה

להצמיד רק את רכיב הבנייה למדד מחירי תשומות הבנייה למגורים או למדד מחירי תשומות בנייה למסחר

ולמשרדים. לאחר דיונים, הוסכם על שינוי התיקון- משום שהתשלום הראשון העומד על 20% מערך הדירה,

משולם בעת חתימת החוזה, הוא אינו מחויב בהצמדה למדד. החוק יגדיר כי שאר התשלומים שישולמו

בהמשך יוצמדו ב 50%- בלבד למדד תשומות הבנייה. התוצאה בפועל היא הצמדה של עד 40% ממחיר

הדירה המלא. עוד נקבע כי ההצמדה היא עד מועד מסירת הדירה בלבד.

אני יודע שמדובר בנושא שהמון מתקשים להבין לכן אם יש לכם שאלות נוספות אתם מוזמנים

במייל/בוואטסאפ. אתם מוזמנים לצפות בהסברים שהעלתי לעמודים הרשמיים שלי ברשתות החברתיות ובאתר.

אז איך למזער את עלויות מדד תשומות הבנייה?

- לשלם את כל עלות הנכס כבר בהתחלה לקבלן אם מצבכם מאפשר זאת כך נפתור את עצמנו ()

מעלויות המדד. חשוב לוודא שיש בנק מלווה לפרויקט!

- מה הכי מאפיין ישראלים? מיקוחים. אז תתמקחו עם הקבלן על ההצמדה לתשלומי המדד טרם חתימת

החוזה. הכל תלוי בקישורי המו"מ שלכם וברמת הביקוש באזור שלכם. אולי תצליחו אפילו להגיע לפטור

מלא.

מה זה מדד מחירים לצרכן?

מדד מחירים לצרכן מודד את אחוז השינויים החודשיים, במחירי סל מוצרים ושירותים של משפחה ממוצעת

בישראל ומתפרסם בכל 15 לחודש העוקב על ידי הלשכה המרכזית לסטטיסטיקה "הלמס". המדד

משמש בעיקר להצמדות שונות, לקביעת תוספת היוקר לתעריפי השכר ולניתוח מגמות

המחירים במשק. הוא מושפע בעיקר מסל מזון ושירותים של המשפחה הממוצעת בישראל.

המדד הזה לפעמים מפחיד- בין השנים 2000-2021 הייתה עליה של 1.5% בממוצע בכל )

שנה , כאשר בשנת 2022 המדד עלה ב 5.3%

זוכרים לוח שפיצר? עכשיו אם ניקח את הריבית שקיבלתם בהלוואה ונוסיף עליו את המדד מחירים לצרכן

תבינו כמה כסף הפסדתם באותו הרגע!

נעשה תרגיל לצורך המחשה:

לקחתם הלוואה של 100,000₪ ב 0% ריבית, אבל צמודה למדד מחירים לצרכן.

לאחר שנה ברצונכם להחזיר את ההלוואה ואתם מגלים שהמדד עלה ב 3%

כמה אתם חייבים להחזיר עכשיו לבנק ?

103,000₪ בגלל שהמדד טיפס בשנה ב 3% (בהנחה והמדד היה מחושב פעם בשנה, ולא כל חודש בחודשו).

אני מקווה שאתם משכילים וגם נהנים על הדרך. אם לא הבנתם משהו עד עכשיו אני כמובן זמין לכם לשאלות אתם יכולים לרשום את זה על הדף לבינתיים כדי לא לשכוח ובסיום המדריך הכי למטה יש מקום לשאלות ותשובות.

מסלול פריים

מסלול הפריים, אני מניח שרובכם שמעתם על ריבית הפריים ועד כמה שהיא תנודתית וקצת מסוכנת אם

לא נדע נצל אותה לטובתנו.

ריבית הפריים היא ריבית שתלויה בבנק ישראל. מדובר בריבית בעלות משתנה, זהו הבסיס שעל פיו

מחושבות הריביות בפעולות פיננסיות שונות שמתבצעות על ידי הלקוחות (הלוואות, פיקדונות וכדומה).

במקרה של מתן הלוואה בריבית למשל, הצד הלווה יוסיף לסכום הקרן תוספת שגובהה נקבע בהסכם

המקדים בין הצדדים.

כיצד נלמד מה הבסיס לריבית הפריים?

דוגמה:

נניח שריבית בנק ישראל כיום היא 5% והמרווח הקבועה 1.5%

כעת יש לנו את ריבית הפריים, שהם 6.5% ריבית הפריים.

נכון לזמן העדכון האחרון למדריך זה, ריבית בנק ישראל עמדה על 4.75% . מאי 2023

אפשר לראות באתר שלנו את כל הריביות והמדדים – לחצו כאן

או באתר של בנק ישראל – לחצו כאן

יתרונות לריבית הפריים: לפריים אין קנס על פירעון מוקדם. כלומר, תמיד נוכל לסלק את המסלול הזה מהמשכנתא שלנו ולא לשלם עליו קנס. יתרון נוסף שלו הוא שאין לו הצמדה למדד.

חסרונות: הריבית תנודתית מאוד, מה שיוצר חוסר וודאות. בתקופות בהן שיעור ריבית הפריים גבוה, לא

מומלץ לבחור במסלול זה. כמובן שכל מקרה לגופו וזה תלוי אדם, מצב, משכנתא והאסטרטגיה של כל

אחד. חשוב לזכור- חוסר הוודאות מלווה את המסלול לאורך כלל חיו במשכנתא.

ריבית הפריים יכולה להשתנות 8 פעמים בשנה לכל היותר. צירפתי את התאריכים לשנה הנוכחית. 2023

,26/10/23 ,07/09/23 ,13/07/23 ,25/05/23 ,07/04/2023 ,23/02/2023 ,05/01/23. 30/11/23

או פשוט הצטרפו לקבוצת הוואטסאפ שלי לעדכונים וטיפים חמים בתחום המשכנתאות וכך תהיו מעודכנים תמיד בתוכן מקצועי ועדכון ריביות, מדדים וריבית הפריים.

טיפ לקבלת הנחה בפריים

להפגנת ידע במשכנתא עם מסלול הפריים:

כאשר תפנו לבנק בנוגע להלוואת בפריים, הם תמיד יבדקו אם אתם מבינים בתחום הזה משהו והשיטה

של הבנקים היא כמעט תמיד לומר פריים מינוס חצי, או פלוס חצי.

שימו לב שהם מסתכלים ישר לעיניים שלכם ומחכים לתגובתכם.

הכי חשוב לא לשאול מהו אחוז הריבית שיוצא בסך הכל על מנת שלא תיראו כאנשים שאינם מבינים

בתחום. בדקו את ריבית הפריים העדכנית לאותו היום טרם הגעתכם ופשוט תפחיתו או תוסיפו את

האחוזים שנתנו לכם.

מסלולי המשתנות – איך להרוויח מהן וממה להיזהר?

"משתנה" הי ריבית שנקבעת על סמך עוגן (עלות גיוס הבנק) ומרווח (הרווח שהבנק אמור להרוויח על הגיוס מהתפעול) כבר באישור העקרוני כאשר הי משתנה הין בנק לבנק.

בנוסף, הי משתנה באופן תמיד סתום התקופה. התקופה יכולה להיות שנה, שנתיים, שנתיים וחצי, 5, 7,10 וכו'. מאוד תלוי באיזה בנק נבחר לקחת את המשכנתא. לאיזה תקופה ובאיזה מהאופציות שיש לבנק להציע נבחר להשתמש. רוב המשכנתאות היום מורכבות ממשתנות של 5 שנים (מ"צ כל 60). בין אם הן צמודות או לא צמודות למדד מחירים לצרכן.

הריבית של המשתנות נשארת זהה עד תום מועד השינוי שבחרנו.

קיימות 2 משתנות: צמודה למדד ולא צמודה למדד.

משתנה לא צמודה למדד מחירים לצרכן.

נניח שב 10/01/2020 לקחנו משתנה כל 5 שנים. כלומר, לקחנו משכנתה ל 20 שנים ובכל 5 שנים הריבית תשתנה בהתאם לעוגן ולמרווח. המשתנה שבחרנו לא צמודה למדד והיא בתוספת ריבית של 1%.

זאת אומרת שב 10/01/2025 נקבל עדכון לאחר התשלום האחרון. את העדכון לחמשת השנים

הבאות נקבל ב 15 לחודש ואת הריבית העדכנית נשלם כבר מחודש הבא במהלך 5 שנים הבאות.

*תשלומי משכנתאות בדרך כלל יורדים ב 01/10/15 לחודש לפי בחירת הלקוח.

*המשתנה החדשה נקבעת עפ"י החודש שקדם לה (כלומר, לפי הדוגמה שלנו נקבל ע4דכון ב 15/01/2025 עפ"י נתוני העוגן של חודש 12/2024)

משתנה צמודה למדד מחירים לצרכן.

המסלול הזה דומה למסלול משתנה שלא צמודה למדד מחירים לצרכן, אבל במקרה הזה אנחנו

מוסיפים את העניין של המדד מחירים לצרכן.

נניח והמדד מחירים לצרכן שלנו עלה בשנה ב 0.25% והריבית שלנו היא 1% . זאת אומרת ששילמנו

1.25% ריבית.

כל זה בנחה שהיינו משלמים רק פעם בשנה. מכיוון שאנחנו משלמים מידי חודש אז החישוב נעשה

קצת אחרת. בשביל זה צרפתי לכם מחשבון משכנתא מקצועי באקסל. בסיום המדריך.

מדד המחירים לצרכן מתפרסם תמיד ב 15 לחודש והנתונים הם של החודש הקודם.

במידה והוא עלה ב 0.10% , את הסכום הזה אנחנו מכפילים על יתרת הקרן שיש לנו במסלול הספציפי

הזה.

יש לנו מסלול משתנה צמודה למדד בסכום של 200,000₪ (כלומר, המשכנתא שלנו היא 200,000₪).

החישוב שאנחנו עושים במחשבון הוא כזה:

(התוצאה 200₪) = (200,000₪) * (0.10%)

זאת אומרת שהמשכנתא אוטומטית עלתה לנו ב 200 ש"ח מחודש שעבר (200,200 ש"ח= קרן עדכנית )

כך נמשיך לעקוב ותמיד נעשה את החישוב לאורך כל חיי המשכנתא.

תיזכרו רגע בלוח שפיצר שלמדנו לפני כמה עמודים ותניחו שכרגע ההחזר החודשי ששילמתם הוא

800 ש"ח על המסלול הזה. החלוקה היא כזו:

432 לריבית ו 368 לקרן.

(החישוב בוצע ע"י סימולטור מקצועי).

מה תהיה היתרה הנוכחית שלנו למסלול משתנה צמודה למדד הזה בחודש הבא?

(199,632) = (368) – (200,000₪)

עכשיו נוסיף את עליית המדד

(קרן עדכנית 199,832) = (200₪) + (199,632₪)

כלומר, על פניו נראה ששילמנו רק 168 ש"ח- איך זה יכול להיות? הרי הסכום שירד לנו מהחשבון

הוא 800 ש"ח!

שימו לב- 632 ש"ח שולמו על ריביות ומדדים!!

מניסיון אישי שלי, הנושא של המשתנות מצריך המון קשב והבנה, לכן אם צריך חיזרו שוב על פרק

"לוח סילוקין" וקראו פעם נוספת את הפרק הזה.

הקבועות

ריבית קבועה אשר מרגע החתימה על המשכנתא היא מלווה אותנו לאורך כל חיי המשכנתא, ללא תנודות ושינויים.

קיימות 2 "קבועות": נתחיל מ

קבועה שלא צמודה למדד

בגדול היא מאוד נוחה וטובה, רק שכאן התשלום החודשי קצת יותר יקר כבר מההתחלה. לרוב במסלול

זה נשלם נתח גדול בריביות במיוחד מכיוון שהמסלול הזה נמכר יקר יותר לעומת קבועה שצמודה למדד.

חיסרון: מאוד רציני למסלול הזה הוא שאם נסלק את המשכנתא כי עשינו מיחזור משכנתא, כי מכרנו את

הבית או מכל סיבה אחרת שנרצה לסלק את המסלול- לרוב נשלם קנס כספי לבנק, ודי גבוה.

רוב הבנקים מעניקים הנחות לסילוק מהמסלול הנ"ל.

נניח ואנחנו רוצים לסלק את המסלול הזה והקנס היה אמור להיות 20,000₪ , ככל שהוותק שלנו גדול

יותר ועד 5 שנים אנחנו מקבלים הנחה בהתאם. כאשר בשנה החמישית והלאה ההנחה המקסימאלית

היא 50% על פירעון מסלול מוקדם.

לכל בנק יש את התנאים וההנחות שלו (מבוסס על החלטת איגוד הבנקים)

חישוב הקנס על המסלול הזה הולך ככה:

נגיד וקיבלנו את המסלול בריבית של 5% והיום הריבית של המסלול הזה עומדת על 2% בלבד. משמע,

הבנק הולך להפסיד עלינו 3% ריביות.

ועל כן, נצטרך לשלם על זה קנס בהתאם למדרגת ההנחה שלנו ולתקופה שלקחנו.

אם המצב היה הפוך?

לקחנו את המסלול קבועה לא צמודה למדד בריבית של 2% והיום הבנק יכול למכור אותו ב 5%

במקרה הזה, אנחנו פתורים מתשלום קנס כי הבנק ירוויח בזכות המיחזור שלנו על המסלול הזה.

קבועה צמודה למדד

אותו העיקרון כפי שלמדנו על משתנה צמודה למדד. אבל, כאן הריבית קבועה ולא

משתנה לנו- לטוב או לרע.

הריבית שלנו ידועה מראש, המדד לא זוכרים שהמדד תמיד מתעדכן בחודש העוקב? . ()

גם כאן אם הריבית השנתית שלנו היא 4% והמדד עלה בעוד 4% , זאת אומרת שאנחנו משלמים סה"כ כ 8%.

כל זה בהנחה שהריבית שלנו מחושבת פעם בשנה, ללא האפקט של ריבית דריבית.

מסלולי מט"ח

מדובר על ריבית משכנתה שמשתנה בהתאם לריביות בחו”ל, לקרן ההלוואה וגם

להחזרי המשכנתא החודשיים אשר צמודים לשער החליפין.

קיימים 4 מסלולי מט”ח מקובלים לצורך לקיחת משכנתאות

צמוד דולר, צמוד אירו, צמוד פרנק שוויצרי וצמוד ין יפני.

הקרן של המשכנתא צמודה לשער החליפין של אותו מטבע והריבית צמודה לשער

הלייבור (הריבית הבין בנקאית המוצעת בלונדון).

יתרונות: קרן ההלוואה לא צמודה למדד המחירים לצרכן, אין עמלת פירעון מוקדם.

בדרך כלל הריבית תהיה נמוכה ואטרקטיבית.

ניתן להנות מירידה של שער המטבע

חסרונות: צמוד לשער המטבע שיכול לעלות באופן חד ומהיר והוא מושפע מכל התנודות

הכלכליות שמתרחשות בחו"ל גם אם בארץ הכל יציב.

אני לא ממליץ להשתמש במסלולים הללו, אלה אם כן אתם מבינים בשוק המט"ח באופן מקצועי ויודעים שתצליחו לנצל את היתרונות של המסלול לטובתכם. מדובר במסלולים מסוכנים ותנודתיים וזו הסיבה שאני לא נוהג להשתמש בהם בשביל הלקוחות שלי. זו הסיבה שאני מסביר בקצרה על האופציות הנ"ל ומדלג עליהם.

אם בכל זאת אתם מרגישים שהמסלול הזה מדבר אליכם, אתם מוזמנים להעלות את הנושא בזום שיהיה לנו בקרוב. אם טרם תיאמתם תאריך לפגישת ייעוץ, שווה לשריין כבר מעכשיו- אנחנו קרובים לקו הסיום.

שימו לב שאתם מסיימים לקרוא את כל המדריך לפני הפגישה שלנו

רשימת מענקים וזכאויות

יש מענקים , ויש זכאויות הם מאותה המשפחה אבל החישוב והמטרה שלהם קצת שונים.

יש גם מענקים כמו במחיר למשתכן או בדירה בהנחה, שאנחנו מקבלים את ההטבה בחסות המדינה.

מענקים: מתנה מהמדינה שאם עומדים בכל התנאים כנראה שלא נצטרך לשלם עליהם כלום.

לא ריביות ולא תשלום חודשי. כמו שהם הגיעו "מהאוויר" ככה הם נעלמים.

משום שאנחנו מתמקדים במיחזורים אני לא ארחיב עוד בנושא המענקים.

אבל- אם יש לכם מענק מחיר למשתכן, תיצרו איתי קשר אני אספר לכם כיצד ניתן גם למחזר את המשכנתה

שלכם וגם לשמר את המענק!

אני מצרף לכם פילוח רשימה של המענקים לפי ערים.

מענקים עד 40,000₪

אילת, אשקלון, גסר אזרקא, חריש, נהריה, עכו, עפולה, פורידס, רכסים, שלומי, קרית מלאכי.

מענקים עד 60,000₪

אופקים, בית שאן, בסמת טבעון, גדיידה מכר, דבוריה, דימונה, חצור הגלילית, טבריה, טורעאן, ירוחם, כפר

מנדא, מגד אלכרום, מגדל העמק, מעלות תרחישא, מצפה רמון, נחף, נצרת, נוף הגליל, נתיבות, סחנין, ערד,

צפת, קרית ארבע, קרית שמונה, שדרות.

זכאויות: משרד הבינוי והשיכון מעניק ל חסרי דירה הוציאו תעודת זכאות משכנתאות לרכישת דירה, בניית

דירה, הרחבה או התאמה של הדירה לצרכים מיוחדים.

גובה הסיוע נקבע בהתאם לשיטת ניקוד. ככל שהניקוד המצטבר גבוה יותר, כך סכום המשכנתא גבוה יותר.

זכאויות נוספות למענקים:

- מענקים לעולים חדשים בקניית דירה ראשונה – לחץ כאן

- מענקים ליוצא אתיופיה – לחץ כאן

- סיוע במשכנתא לעולים – לחץ כאן

- מענקים לתושבי הנגב – לחץ כאן

- סיוע במשכנתא ומענק ביטוחני ביישובי הנגב וקו עימות – לחץ כאן

- סיוע במשכנתא לזוגות ידועים בציבור עולים ותקים בארץ – לחץ כאן

- תוכנית 10 פלוס – לחץ כאן

- תוספת משכנתא באזורי עדיפות לאומית – לחץ כאן

- סיוע במשכנתא ליחידים (רווקים) ותיקים – לחץ כאן

- זכאים לסיוע ברכישת נכס בדיור ציבורי עמידר / עמיגור – לחץ כאן

- השתתפות בהחזרי משכנתא לקשישים נזקקים – לחץ כאן

טיפ.

אנחנו נוטלים את ההלוואה הכי יקרה שכנראה שניקח בחיינו. בדיוק בגלל זה כל מענק שניתן לקחת ולחסוך

בעזרתו כסף הוא מבורך.

מכל פינה חוסכים קצת ואז אפשר להגיע לחיסכון גדול!

עצם העובדה שזאת עבודה קשה צריך לדעת להיערך אליה בהתאם. גם לאחר שלקחנו משכנתא, מומלץ

משימות לביצוע

רגע לפני שאנחנו מסיימים, הכנסתי לכם משימות ומיד אחריהם עוד חומר קצר שחשוב

לקרוא.

מומלץ לבצע הכל לפי השלבים במדריך, כך נשמור על הדרך הנכונה.

עד עכשיו נגענו בכל "המסביב", כעת בואו נתחיל בתכל'ס שלשמו התכנסנו כאן-

לחסוך כסף במשכנתא!

1. הורידו דוח יתרות לסילוק המשכנתה כולל עמלת פירעון- לחצו כאן להסבר על ההורדה.

2. מלאו טופס שאלון בקישור. חובה להיות כנים! זכרו- ההמלצות שלי יגזרו לפי הנתונים שתמלאו בטופס.

3. לתיאום פגישה דיגיטלית לחצו כאן ותפנו לכם כ 45 דק. הגיעו לפגישה ערניים, עם דף ועט על מנת שתוכלו לרשום הערות.

4. לאחר שקיבלתם את דוח היתרות למשכנתא המקורי והעדכני מהבנק ומילאתם את

הטופס,

תשלחו לי את כל הטפסים והמסמכים למייל וציינו את

מספר הנייד שלכם שאיתו נרשמתם למדריך וציינו את התאריך של הפגישה שלנו.

שימו לב- תאמו את הפגישה שלנו יומיים מרגע שליחת המייל.

כעת שסיימתם את ארבעת השלבים, תוכלו להתפנות לבדיקת יתרת תשלום המשכנתא

בעזרת דוח היתרות לסילוק שהורדתם.

סיימנו את המדריך למיחזור משכנתא – חלק מהסוד למשכנתא מנצחת.

בנוסף יש לכם כאן שלל הטבות ממני כדי שתעשו את המחזור למשכנתא שלכם בצורה הכי מקצועית וטובה.

מחשבון משכנתא – להורדה לחצו כאן.

קבוצת וואטסאפ לעדכונים וטיפים חמים – הקליקו כאן

רשימת מסמכים נדרשים למיחזור – הקליקו כאן

הסבר על קריאת דוחות למשכנתאות – הקליקו כאן

צריכים שאלה בירור? יש לכם כאן למטה אופציה לשאול שאלות ואנחנו נעזור לכם.

החלטתם לתת לצוות שלנו ללוות אתכם? השאירו לנו פרטים ואנחנו נשמח לסייע לכם בהליך הזה יש לנו מגוון רחב של אפשרויות שנתאים אותם אליכם.

הסימנים למיחזור משכנתא הסימן הראשון והעיקרי ביותר זה המשכנתא חונקת. אם אתם מגלים קושי בהחזרי המשכנתא מייד תבצעו מיחזור. זכרו לקחנו משכנתא כדי לקנות בית/דירה ואנחנו לא רוצים לאבד את זה ולהיכנס להליך כינוס.

אני משלם כל חודש אבל הקרן לא יורדת זו הבעיה עם רוב המשכנתאות בישראל. רוב האנשים משלמים 2,000 5,000 ויש גם כאלו 10,000. אבל משמשותף לכולם שיתרת הקרן לא יורדת וגם אם יורדת בצורה ממש איטית, המון זמן עבר אבל אנחנו עדיין צריכים את אותו הסכום לבנק זה בהחלט מבאס. אם זה קרה לכם שווה לבדוק האם יש אפשרות למיחוזר.

האם אני יצליח לבצע לבד מיחזור? רוב משתמשי המדריך הצליחו לבד לגמרי. זה לא אומר שהם הגיעו לתוצאה המקסימלית שניתן היה אבל כמובן שזו הבחירה שלהם!. בנוסף יש לנו אפשרות לייעוץ ותמיכה. לכל מי שרוצה לחסוך עלויות של יועץ משכנתאות פרטי.